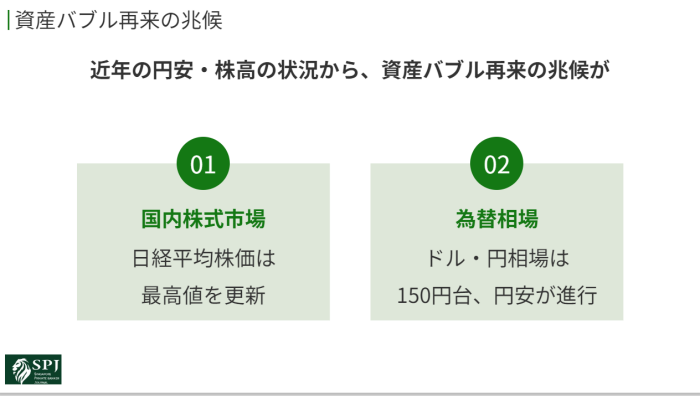

ドル・円相場はこの3年間で3回目の150円台をつけ、日経平均株価も34年前の最高値を更新しています。はたしてこのまま資産バブルが来るのでしょうか?

円安・株高だから今のうちに投資しなきゃとあせっていませんか?こんな時こそ冷静な判断が必要ですよ!

毎日、株価が上がっているわ!早く株式投資、始めなきゃ!

だけど、そろそろ暴落するんじゃない?

株が上がっているといっても海外の投資家が買わなくなったら一気に下がりそうで怖いわ。

これだけ株が好調だと、株に興味を持つ人が多くなるよね。でも資産運用において、あせりは禁物だよ。

投資するならリスク管理について知っておく必要があるね。

- 投資リスク管理について理解が深まる

- 資産バブルについてわかる

- 円安・株高の局面でのリスク管理がわかる

資産バブル再来の兆候

新NISA開始後世界の株式相場が絶好調です。個人投資家に大人気のeMAXIS SlimオールカントリーとS&P500も現在進行系で最高値を更新中です。

日経平均株価の1年間のチャートを見ても40%以上、上がっています。プライベートバンカーである私のもとにも、これだけ上がってくると、そろそろ暴落するんじゃないかとの相談が多くなっています。

未来のことは誰にもわかりませんが、資産バブル発生の前兆として、いくつかの経済指標が変化するといわれています。

資産バブルの兆候を早期に察知し

適切なリスク管理をしましょう!

資産バブルとは

価格上昇の根拠が乏しく、投機的な取引が活発化しているのが特徴です。

1990年代にもバブルってあったんだよね。

1990年代のバブル時にも地価や株価が急騰したんだ。

バブル崩壊後は、長期的に経済が停滞したよ。

バブル崩壊後は、長期的な経済停滞、いわゆる「失われた10年」に突入しました。バブルは必ず崩壊することを認識し、冷静な判断が重要です。

投機的な取引にまどわされずに、長期的な視点での資産運用が大切です。

経済指標で見る、バブル再来の兆候

経済指標とは、国の経済状況を数値で表したものです。国内総生産(GDP)や失業率、物価指数など、さまざまな種類があり、それぞれ異なる側面から経済状況を捉えられます。

- 国内総生産(GDP):一定期間(通常は1年間)に国内で生産されたすべての財・サービスの価値を合計したもの。国の経済規模を表す指標として最も重要です。

- 失業率:労働力人口のうち、仕事を探している人の割合。景気の動向を示す指標として広く利用されています。

- 消費者物価指数(CPI):家計が購入する代表的な商品・サービスの価格の変動を調査した指数。生活費の変動を知る指標として利用されます。

- 生産者物価指数(PPI):企業が生産した商品・サービスの販売価格の変動を調査した指数。企業の収益状況や物価上昇率の予測に役立ちます。

- 景気動向指数:企業の景況感を調査した指数。景気の先行指標として注目されています。

- 日銀短観(企業短期経済観測調査):全国の企業約1万社を対象に、業況や資金繰りなどについて調査した結果をまとめた指数。景気動向や金融政策の方向性を判断する材料として用いられています。

ニュースで聞いたことがあるけど、自分たちの生活に関連づけて聞いてなかったな。

これらの指標を理解すると

世の中の動きがよくわかるようになるよ。

資産バブルの時は、国内総生産(GDP)成長率が上がり、景気動向指数が上がると失業率は低下するよ。景気が良くなると雇用が拡大するからね。

金利は低下するから企業はお金を借りやすくなって市場に出回るお金が増えるね。金利が低いとお金を預けておくより株を買おうと思うから、株価は上昇するんだ。

今まさに、株価が急上昇しているよね。

投資家への影響

資産バブル期には、株価や地価などの資産価値が急上昇します。そのため、これらの資産に投資していた投資家は、大きな利益を得られます。

資産バブル期では投資家が楽観的な見通しから

過剰なリスクを取る傾向があるんだ。

それは怖いな。バブルってはじけるものでしょ。

1990年代のバブルの時はバブルがはじけて、急激に不況になったよね。今回は当時とは違って正当な評価だという人もいるけど、リスク管理は大切だよ。

リスク管理といっても、どんな対策をしたらいいのかわからないよ。

初心者にもわかるように、詳しく投資リスク管理について解説しよう。

投資リスクとは

資産運用を始めるにあたって、多くの人が不安を抱えるのが「リスク」です。確かに、投資には必ずリスクが伴います。

しかしリスクを理解し、適切な対策を講じることでリスクを最小限におさえ、資産運用を成功に導けるのです。

投資ってリスクがあるってよく聞くけど、どんなリスクがあるのかもよくわからないんだけど。

投資リスクっていってるけど、実は1つじゃないんだ。

ますます投資するのが怖くなるんだけど。

どんなリスクがあるのか、しっかりと理解して

対策することで、リスクをおさえられるよ。

投資リスクとは、投資によって損失を被る可能性のことをいいますが、具体的には以下の3つのリスクが挙げられます。

それぞれのリスクについて詳しく解説しよう。

市場リスク

市場リスクとは、株式や債券などの市場価格の変動によって生じるリスクです。具体的には以下の要因によって市場価格は変動します。

景気後退により企業の業績が悪くなり株価も下がるよ。

政権交代によって、経済政策が大きく変化する可能性があるから株価にも影響する可能性があるし、コロナ禍で株価が急落したことでもわかるように、自然災害によっても株価が低下します。

災害によって企業の生産設備やインフラが

被害を受ける可能性があるからね。

信用リスク

信用リスクとは、投資先企業や国家が破綻し元本が回収できなくなるリスクです。具体的には以下の要因によって信用リスクは高まります。

企業の業績が悪化すると、格付機関による格付けが引き下げられます。投資家からの信頼を失い株価が下がる可能性があります。

最近の例では、2023年12月にフィッチ・レーティングスが楽天グループの格付けを「BB+」から「BB」に引き下げたんだ。これは楽天グループの財務状況に対する懸念が高まっていることを示しているよ。

- AAA: 最も高い格付け

- AA: 高い格付け

- A: 中程度の格付け

- BBB: 投機的格付け

- BB: 投機的格付け

- B: 投機的格付け

- CCC: 投機的格付け

- CC: 投機的格付け

- C: 最も低い格付け

投資するときは格付けをチェックしないとダメだね。

格付けが何になっているといいの?

BBB(トリプルビー)以上の格付けは、比較的信用リスクが低いと考えられているよ。

楽天グループはBB(ダブルビー)だから、投機的格付け(ジャンク債)になるね。

このように信用リスクの観点から、楽天グループへの投資は慎重にする必要があるとわかるよ。

流動性リスク

流動性リスクとは、投資しようとする資産を希望する価格で売買できないリスクです。具体的には、以下の要因によって流動性リスクは高まります。

株式取引は買いたい人と売りたい人がいて初めて成立するよね。しかし売りたい人ばかりでは、売りたくても売れないんだよ。

でも、流動リスクって初心者にはわかりづらいわ。

そのために、一定の基準を満たした株に投資するのが大切だよ。

資産運用のプロの私の意見としては、S&P500連動商品への投資をおすすめするよ。それは流動性リスクが極めて低いからだよ。

S&P500に採用されるためには流動性の基準をクリアしなければいけないんだ。流動性基準をクリアした銘柄だけが500銘柄の仲間入りできるんだよ。

もちろん米国市場であっても、2001年9月11日にアメリカで起きた同時多発テロ事件のようなことになれば、S&P500採用銘柄でも取引は不能になります。

ただそれは他の銘柄でも同様ですね。大切なことは平時に流動性に富む銘柄を持っておくことです。米国株に限らず個別株投資でも流動性が非常に重要だと覚えておきましょう。

投資リスク対策

投資に値動きはつきものですが、値動きにも動揺せず、長期で投資を続けた人が資産を増やせます。そこで大切なのが投資リスク対策です。

いろんな投資リスクがあるとわかったけど、じゃあ具体的にどうすればいいのかな。

投資するうえで理解しておくべきことがあるよ。

リスク管理につながる重要なことを解説していこう。

投資は余裕資金でする

とてもシンプルなことですが、生活防衛資金を確保しておくことです。そして生活防衛資金では投資しないこと。これがリスク管理で一番重要なことです。

生活防衛資金は生活費の6カ月分くらいを考えましょう。人によっては生活費の他に、子供の教育費や介護費用などが必要かもしれません。生活防衛資金は流動性を意識しながら守るべき資金です。

現預金で持っておくといいですね 一方生活防衛資金以外のお金は投資してもいいことになります。

値下がりしても自分や家族の生活を揺るがすようなお金ではありませんからね。自分のリスク許容度を見極めることが大切ですよ。

分散投資

異なる業種や地域に分散投資することで、特定の市場に偏ったリスクを軽減できます。たとえば全世界株式や米国株式のインデックスファンドに長期で投資するといいでしょう。

歴史的に見て、長い時間をかければ右肩上がりになると予想されるからです。コツコツ買えば10年後20年後には利益が大きく増えるでしょう。

資産運用のプロとしての私の意見では、半分は株式で

半分は債券にするのも低リスクでおすすめですよ。

株式と債券は、それぞれ異なる値動きをする傾向があるからです。一般的に、景気の良い時期には株式市場が上昇し、景気後退時には債券市場が上昇します。

このようにポートフォリオに異なる資産を組み合わせることによって、どちらか一方の資産価格が下落しても、もう一方の資産価格が上昇することで、全体のリスクを低減できます。

円安・株高における投資リスク管理

2024年1月頃、140円台だった円相場が2024年の2月の後半には150円台とまた円安傾向に進んでいます。

こうした歴史的な円安・株高相場で日本では新NISAが始まり、投資を始めたばかりの人は乗り遅れまいとあせってまちがった行動をとりがちです。このタイミングで間違った行動をすると、大きく資産を失いかねません。

ここでは円安・株高相場における投資リスク管理について具体的に解説します。

大きな金額で一括投資しない

まず1つ目は乗り遅れるなとあせって一括投資しないことです。連日株価が最高値更新中と聞くと、投資初心者の中には、今こそ大きくもうけようと一気に資金を投入する人がいるかもしれません。

資金に余裕があればいいんじゃないの?

いくら余剰資金があるからといって、初心者がいきなり一括投資するのはリスクが大きいね。

今こそ一括投資のチャンスだと新NISAの年間投資枠360万円に加えて余剰資金を一気に投資したくんるかもしれません。しかし資産運用のプロの私の意見としては、特に投資初心者にはリスクが高くお勧めできません。

株は安い時に買ってこそ利益が出るものです。

これは個別株だけではなく投資信託も同じですよ。

このように基準価格が下がれば、同じ1万円でもたくさんの口数が買えるので、将来基準価格が上がった時に多くの資産が築けるんですよ。

たとえばプライベートバンカーとしてご相談に乗っている顧客のAさんの例を紹介しよう。2014年に米国株式のインデックスファンドに毎月3万円ずつ積立投資を始めたらしいんだ。

当時Aさんは20代前半で、将来への不安から資産形成を始めたいと考えていたらしい。

- 長期的に米国経済は成長すると信じていた

- インデックスファンドは個別株よりもリスクが少ないと聞いていた

- 毎月3万円という少額から始められる

投資を始めて最初の数年は、基準価格が上下に変動し不安を感じることもあったらしいんだけど、Aさんは長期的な視点で投資することを決意し毎月コツコツと積立投資を続けたんだ。

現在、Aさんの投資額は約1,000万円となり、約2倍に成長しているそうだよ。年利換算で約7%の成長率だね。

株高と世の中が騒いでる時に、一括投資したくなったらりスク許容度について考えましょう。

今まで株式投資をほとんどしたことがない人が、いくら余剰資金だからといって大きな金額を一括投資して普段と変わらず冷静に生活できるでしょうか。

金額自体が大きいので相場の状況が気になり、毎日何かあると値動きを見てしまうでしょう。自分がこうなりそうだなと思ったら要注意です。リスク許容度は性格や環境、財産の状況など人によって異なります。

毎日値動きが気になって仕方がない場合は、おそらくリスク許容度をこえています。SNSやネットの情報を見てあせらずに、自身のリスク許容度を考えて投資しましょう。

それが結局は市場から退場せずに長い期間投資し、リターンを安定させることにつながります。

投資をやめる

株高の局面において、もうすでに株価は天井に近いから、「今から投資しても暴落が来て損をするだけだ。」「株が高すぎるから少し投資するのを中断しよう。」と投資をやめる人がいます。

しかしあなたはなぜ オルカンやS&P500などの指数に投資しているのでしょうか。オルカンやS&P 500は長期間で右肩上がりだからと投資したのですよね。

これから下がるかもしれませんが、10年や20年という長期で見ると右肩上がりになる可能性があるのです。投資の大原則は長期間投資を継続することです。

一般的に全世界株式など低コストインデックスファンドは、投資する期間が長くなればなるほど、元本割れは起こりづらいといわれています。

資産運用のプロとしての私の意見は、もう天井だからとあせって売却したり、積立投資を停止することは避けるようにおすすめします。

金融庁の資料では、保有期間5年間と20年間の運用成果の実績を比べると次のようになっています。

投資は継続が基本です。自己判断して投資しない時間が長くなれば、機会を損失するおそれがあります。

複利の力を最大限に生かすためには、時間という概念が非常に重要になるよ。

投資においては長期間運用すればするほど、複利の力が効いて資産が膨れ上がっていきます。淡々と投資を継続することが大切です。

利益確定しない

「もうここまで上がったから、下がる前に利益を確定しよう」このように考えるかもしれません。

しかしインデックス銘柄に分散投資して、長期間で手堅いリターンを狙おうと考えている場合、株高だからと売却するのは避けたいですね。

それは今が天井だなんて、誰にも分らないからだよ。これから『稲妻の輝く瞬間』が訪れるかもしれないんだ。

1985年に出版され40年以上も読み継がれている投資の名著『敗者のゲーム』に出てくる有名な言葉に『稲妻が輝く瞬間に市場に居合わせなければならない』という1節があります。

つまり投資において絶好の機会を逃すなということです。この本で紹介されているデータでは稲妻が輝くのは過去72年間のうちたったの5日間しかなかったそうです。

その日を見極めることはたとえプロでも難しいでしょう。市場に置いたお金は暴落時でも、そして株高の時でも運用を継続することがとにかく重要です。

どうしてもお金が必要になったとき以外は、将来の老後に備えて投資し続けましょう。

まとめ

2024年世界経済は依然として不透明な状況が続くと予想されます。円安・株高という状況は、投資家にとって好機と捉えることもできますが、同時にバブル再来の懸念も高まっています。

バブル崩壊は投資家にとって大きな損失を招く可能性があります。そのため、資産バブル再来の可能性を念頭に置き、適切なリスク管理を行うことが重要です。

本記事では、円安・株高における投資リスク管理について解説し、具体的なリスク管理方法を提案しました。

自身のリスク許容度を考えて分散投資することで、リスクは低減できます。本記事を参考に大きく資産を増やしてくださいね!