できるだけ早く会社を辞めて自由な生活をしたい。でも“アーリーリタイア 失敗”なんて検索すると、不安な情報ばかりで踏み出せない…

そう思う方もいるかもしれません。

アーリーリタイアを成功させるには、金銭面での見落としが致命的なリスクになります。生活費や医療費の甘い見積もり、税金の予想外の負担、そして再就職の難しさなど、想定外の出費が失敗の原因となるのです。

この記事では、アーリーリタイアでよくある5つの金銭的な落とし穴を具体的に解説し、失敗を避けるために押さえておくべき準備や資産運用のポイントをご紹介します。

アーリーリタイア失敗の金銭的落とし穴5選

アーリーリタイア後の生活費が本当に足りるのか、不安になりますよね。

よくある金銭面の失敗パターンを知ることで、備えるべきポイントが見えてきます。

- 生活費の見積もりが甘い

- 税金・社会保険料の負担が大きい

- 予想外の医療費・介護費がかかる

- 物価上昇で支出が増える

- 一度リタイアすると再就職が難しい

ひとつずつ詳しく見ていきましょう。

生活費の見積もりが甘い

アーリーリタイアを考えるとき、多くの人が見落としがちなのが「日常生活にかかるお金のリアルな金額」です。

仕事をしていた頃は、月々の生活費を給与の中でやりくりしていたと思います。でもリタイア後は収入がなくなるか、あっても年金など限られた範囲の収入です。そこに、趣味や旅行など「自由な時間」を楽しみたいという希望も加わると、支出は意外と膨らみます。

特に注意したいのが、住居費・食費・光熱費のような固定費だけでなく「交際費」や「突発的な出費」が見込まれていないケースです。これらを甘く見積もっていると、数年で貯金が底をつくという事態もあり得ます。

毎月の支出を細かく書き出して「想定よりも約1.2倍かかると見積もる」という視点でプランを立てると、現実的な生活設計がしやすくなりますよ。

税金・社会保険料の負担が大きい

「仕事を辞めれば、税金や社会保険の負担も軽くなるだろう」と思っていませんか?実はここにも落とし穴があります。

アーリーリタイアをすると、会社が負担していた厚生年金や健康保険の支払いを、すべて自分でまかなうことになります。特に国民健康保険料は、前年の所得に基づいて算出されるため、リタイア直後は思っている以上に高額になることがあるのです。

さらに、年金の繰り下げ受給を選ばない限り、60代前半は無収入期間になることが多く、この間にかかる税・保険料の負担が重くのしかかってきます。

きちんと試算しておかないと「毎月10万円以上も保険料を払うことになるなんて…」と驚く人も少なくありません。

予想外の医療費・介護費がかかる

健康な今はピンと来ないかもしれませんが、年齢を重ねるほどに医療費や介護費は無視できない存在になります。

たとえば、ちょっとした手術や長期の通院が必要になったとき、公的保険ではカバーしきれない部分も出てきます。また、将来的に介護が必要になったとき、介護施設の入居一時金や月額利用料などは、数百万円単位でかかることもあります。

こうした費用を備えていないと、いざというときに資金が足りず「もう一度働かなくては…」という事態にもなりかねません。

万が一に備えて、医療保険や介護保険の見直しを行ったり、予備資金として数百万円は別で確保しておくと安心です。

物価上昇で支出が増える

現在の生活費をベースに将来のプランを立てている場合、物価の変動リスクが抜けている可能性があります。

実際にここ数年で、食品や光熱費を中心に物価はじわじわと上昇しています。アーリーリタイア後は長期間にわたって資産を取り崩しながら生活するため、この物価上昇の影響を大きく受けるのです。

仮に年間支出が300万円だとしても、10年後には同じ生活水準を保つために350万円必要になることも十分にあり得ます。

物価上昇を見越して、資産を現金だけで持つのではなく、インフレに強い資産(例えばインデックス投資など)を含めて運用していくことが重要です。

インデックス投資については、こちらの記事で初心者向けに解説しています。ぜひ参考にしてみてくださいね。

一度リタイアすると再就職が難しい

「もし失敗したら、また働けばいい」と思っている方もいますが、それは決して簡単な道ではありません。

年齢を重ねるほど、再就職のハードルは高くなります。職種や地域によっては、希望する条件での再就職がほとんど不可能な場合もあるのです。また、ブランクが長くなるほど、社会とのつながりが薄れ、精神的にも働くことへのハードルが上がっていきます。

さらに、再就職できたとしても、収入は以前の半分以下ということも珍しくありません。

「再就職は現実的に難しい」と認識したうえで、リタイア前にしっかり資金計画を立てることが、将来的な後悔を防ぐカギになります。

アーリーリタイアの失敗を避ける方法

失敗する人が多いと聞くと、自分もそうなるのではと不安になりますよね。

でも、事前に正しい準備をすればリスクをかなり減らせます。

この章では、アーリーリタイアを成功に近づけるために大切な以下の2つの方法をご紹介します。

- デメリットを踏まえて事前に準備する

- 資産運用で資金を確保する

今からできることを一緒に見ていきましょう。

デメリットを踏まえて事前に準備する

アーリーリタイアは「自由な時間を得られる夢の生活」と思われがちですが、その裏には数々のリスクが潜んでいます。だからこそ、退職前にしっかりと準備をしておくことがとても大切です。

①自分が何にお金を使っているのか、現状を正しく把握する。

家計簿をつけたり、過去3年間の支出を振り返ったりすることで、リタイア後に必要となる生活費の目安が見えてきます。

②非常時の備えをする。

病気や介護、住宅の修繕など「もしも」に対応できるよう、手元に現金を確保しておいたり、保険を見直したりすることがポイントです。

③「これから先、どんな暮らしをしたいのか」をしっかりイメージする。

明確なイメージを持つと無理のない資金計画を立てることができます。準備不足は不安を生みますが、逆に言えば、準備ができていればそれだけで心が軽くなるのです。

資産運用で資金を確保する

長期間にわたるアーリーリタイア生活を支えるには、貯金だけに頼るのではなく、資産運用を活用することがとても重要です。

預貯金だけでは、インフレによる資産の目減りリスクに耐えきれない可能性があります。特に近年のように物価が上昇傾向にある時代では、現金を持っているだけで実質的な購買力が下がってしまうのです。

資産運用といっても、難しい知識や大きなリスクを取る必要はありません。インデックスファンドなどの長期分散投資を中心に、堅実な運用スタイルを選べば、早期退職後の生活を安定して支えるための資産形成が可能になります。

ただし、投資にはリスクがあることも忘れてはいけません。自分の年齢やリタイア予定時期、目標金額に応じて、ポートフォリオを見直すことが必要です。そして可能であれば、信頼できるファイナンシャルプランナーや投資の専門家に相談して、自分に合った資産運用の方法を検討すると安心です。

アーリーリタイアに必要な金額や、どのように資金を用意したらなど、気になることはたくさんありますよね。こちらの記事にもまとめてありますので、併せて参考にしてみてくださいね。

資産運用は専門家にご相談ください

アーリーリタイアは、自由で豊かな生活を手に入れるための魅力的な選択肢です。

ですがその一方で、十分な準備がないと、金銭面で失敗してしまうリスクも少なくありません。

この記事では、生活費や医療費の見積もり不足、税金の負担、そして再就職の難しさなど、よくある「5つの金銭的落とし穴」とその回避方法についてお話ししてきました。

「でも、何から始めればいいのか分からない…」「自分の資産状況で本当にアーリーリタイアできるの?」

そんなふうに感じている方も多くいらっしゃると思います。

だからこそ、専門家の力を借りて、あなたに合った最適なプランを一緒に考えてみませんか?

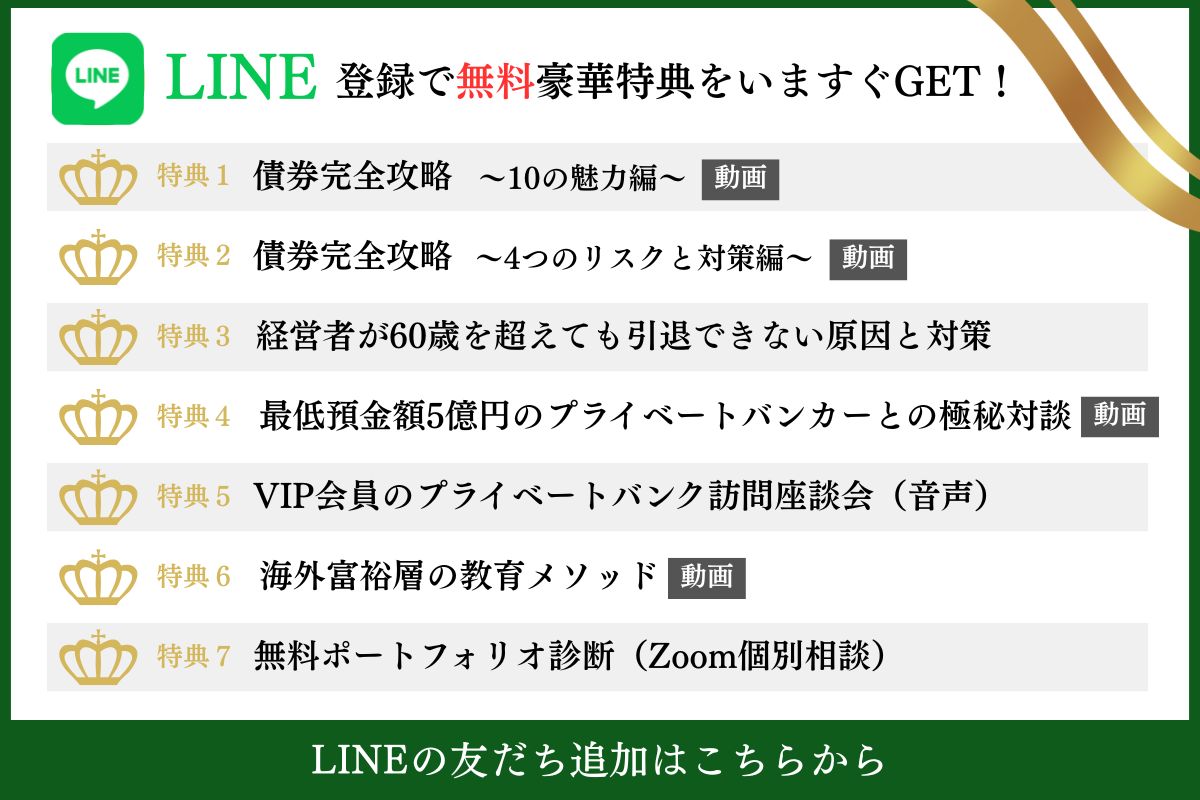

私たちは、将来への不安を解消するサポートをしています。

まずはお気軽に、LINEでご相談ください。無料で始められる資産運用のアドバイスを受け取る事ができます。一歩踏み出すことで、理想のリタイア生活がぐっと近づきますよ。